「フリーターでも確定申告が必要になることはあるの?」と疑問をお持ちの方もいるのではないでしょうか?実は、フリーターであっても、収入等の状況によっては確定申告が必要になります。

この記事では、フリーターでも確定申告が必要になる条件や、手続きのステップを解説しています。確定申告をスムーズに進めたい方は、ぜひご覧ください。

確定申告とは

確定申告とは、「1月1日から12月31日まで一年間の所得額から、支払うべき税金額を算出して納税すること」です。

「所得」と「収入」の違い

ここで言う「所得」は、「収入」とは意味が異なります。まず、この2つの言葉の違いを理解しましょう。

では、フリーターが知っておくべき「給与収入」と「給与所得」の違いを解説します。

- 給与収入:勤務先から支給された合計金額

- 給与所得:給与収入から「給与所得控除額」を差し引いた金額

税金額は「収入」に対してではなく、「所得」をベースに算出されます。まずは、このことを知っておいてください。

会社員やフリーター(アルバイト・パートなど)の場合は、勤めている会社がその人の給料(年収)を把握しているので、手続きを代行してくれるのが一般的です。この手続きを「年末調整」といいます。

一方、自営業やフリーランスの人は、本人以外は稼いだ金額を把握できません。そのため、自分で一年間の所得と税金を計算し、納税まで行う必要があります。これが自営業やフリーランスの人が確定申告をしなければならない理由です。また、一部のフリーターも確定申告をする必要がありますが、詳しくは後ほど解説します。

確定申告の手続き

税金の算出内容は、所定の用紙(確定申告書)に記載して税務署に提出します。ここで行う計算は「所得税の計算」です。住民税の金額は所得税の確定申告を行うと、別途、自治体が算出する仕組みとなっています。

申告と納税の期限は、翌年2月16日〜3月15日の間(期限日が土日祝日の場合は、翌営業日まで)です。例えば、2022年分の確定申告は2023年の2月16日〜3月15日に行います。

確定申告を経て納税する人がいる一方で、税金を多く払いすぎている人もいます。その場合も同様に確定申告書を提出するのですが、「還付申告」といって「◯◯円を余分に払っているので返還してください」という主旨の申告になるので覚えておきましょう。還付申告は申告可能日から5年以内であれば、いつでも行うことができます。

また、確定申告(納税申告)は、期限内に手続きが済んでいないと、以下のペナルティがあります。

- 延滞税:支払う税金の7.3〜14.6%

- 無申告加算税:支払う税金の15〜20%

- 重加算税:支払う税金の35〜40%

延滞税は、期限である3月15日を過ぎてしまった場合に課されるペナルティです。「7.3〜14.6%」とあるのは、申告が遅れれば遅れるほどペナルティが上がっていく方式のため、期限を過ぎてしまった場合でも、できるだけ早く申告しましょう。

無申告加算税は、確定申告をしなければならない人が申告と納税をしていなかった場合に課されます。

重加算税は、いわゆる「脱税」です。これは悪質なケースを指し、収入の隠蔽や本来の税金よりも低く申告するなどのケースが該当します。

また、これらのペナルティを受けると、以下のリスクが発生します。

- 各種ローンが組めなくなる

- 賃貸物件やクレジットカードなどの審査に通過しづらくなる

- 社会保険料の減免を受けられない

このように、確定申告をしなければならない人が正しく申告・納税できていなかった場合、さまざまなデメリットが存在します。「知らなかった」では済まされないため、よく理解しておいてください。

次に「フリーターで確定申告が必要になる人」について解説します。フリーターの人は「自分が該当するかどうか」を必ずチェックしてください。

フリーターで確定申告が必要になる状況

フリーターで確定申告が必要になるのは、以下3つの状況にある人です。

- 年末調整よりも前に退職をした

- いくつかの仕事を掛け持ちしている

- 勤務先で年末調整をしていない

それぞれについて、順場に解説していきます。ちなみに、フリーターで年末調整も確定申告もしていないと、以下のリスクがあります。

- 払いすぎた税金が還付されない

- 各種控除の適用が受けられない

あなたが「確定申告をしなければならない人」なのか、「勤務先が年末調整をしてくれる人」なのかを確認してください。

年末調整よりも前に退職をした場合

年末調整よりも前に退職をした人は、自分で確定申告を行う必要があります。一般的に年末調整は、その年の年収が決まる11〜12月に行われるため、この時期よりも前に退職をしていると、勤務先での年末調整はできません。

確定申告をするために、退職した勤務先に連絡して「源泉徴収票」の発行を依頼しましょう。源泉徴収票があると、その勤務先でいくらの収入があり、いくらの税金を支払う(還付される)のかが明確になります。フリーターが確定申告する際は、必ず用意したい書類です。

いくつかの仕事を掛け持ちしている場合

一年間(1月1日から12月31日)で勤務先が2か所以上ある人も、確定申告が必要です。年収額を把握できるのは本人のみであり、どの勤務先でも年末調整ができないからです。

例えば、勤務先Aで年収200万円、勤務先Bで年収150万円を稼いだ場合、年収は「350万円」ですが、A社もB社も相手先の職場からどのくらいの収入を得ているのかは分かりません。これが「掛け持ちで働いているフリーターは、確定申告をしなければならない」大きな理由です。

「アルバイトの掛け持ち」とよく意味が混同される、「ダブルワーク」や「副業」との違いを以下の表にまとめました。

| 言葉 | 意味 |

|---|---|

| アルバイトの掛け持ち | ・勤務先すべての雇用形態がアルバイト ・収入はすべて給与所得 |

| ダブルワーク | ・正規雇用で働く本業があり、同時にアルバイトをしている ・収入はすべて給与所得 |

| 副業 | ・正規雇用で働く本業があり、それとは別に自分の事業を営んでいる ・収入は給与所得と事業所得 |

意味はそれぞれ異なりますが、上記すべてのパターンで確定申告が必要です。その理由は先程と同様、すべての年収を把握できる勤務先がないからです。フリーターにはアルバイトを掛け持ちしている人も多いので、この条件に該当する人は多いでしょう。

勤務先で年末調整をしていない場合

勤務先が年末調整を行っていない場合も、自分で確定申告する必要があります。先述した「年末調整よりも前に退職をした時」や「掛け持ちで働いている時」は仕方ありませんが、中には上記2つのケースに当てはまらないにも関わらず、年末調整を実施してくれない勤務先もあります。その原因は以下の3つです。

- 日雇い等で働いている場合、そもそも年末調整はやってもらえない

- 経営者が年末調整が必要なことを理解していない

- 経営者が脱税をしている

1つめのパターンであれば、止むを得ません。自分で年間の収入を計算し、確定申告を行う必要があります。確定申告の時期(2月)までに、いつ・いくらの収入があったのかを把握しておきましょう。

2つめのパターンであれば、経営者に年末調整の必要性を説明して、手続きをしてもらってください。

3つめのパターンは要注意です。このケースに該当する場合は、会社の所在地によって決まっている「管轄の税務署」に相談してみましょう。従業員のいる会社は年末調整が義務となっているので、税務署から指導が入ります。自ら会社と交渉するとトラブルになる可能性もあるので、無理をせず公的機関を頼るのがおすすめです。しかし、脱税を企んでいる会社はそもそも将来が危ういので、早めに退職する方が賢明といえるでしょう。

フリーターが確定申告をする際のステップ

ここまでの内容をお読みいただき、「あなたは確定申告をする必要があるか、否か」が判明したでしょうか。

最後に、確定申告が必要な人に向けて、確定申告の手順を解説していきます。大きくは以下の3ステップです。

- ステップ1:書類準備

- ステップ2:確定申告書の入手と作成

- ステップ3:確定申告の提出

それでは、各ステップの詳細を解説していきます。

ステップ1:書類準備

まず、確定申告に必要な書類を準備します。フリーターの確定申告は、個人事業主(フリーランス)の確定申告に比べればシンプルなので安心してください。必要になるのは「すべての勤務先の源泉徴収票」と、該当する人は以下の書類です。

- 社会保険料控除証明書

- 国民健康保険料の控除証明書

- 国民年金の控除証明書

- 生命保険料控除証明書

- 地震保険料控除証明書

- 医療費の領収書や明細書

- 小規模企業共済等掛金控除の証明書

- 寄付金受領証明書

確定申告では「所得控除」という、「条件に当てはまれば、支払う税金が安くなる」制度があります。

例えば、同じ年収400万円のAさんとBさんがいたとして、Aさんは結婚して2人の子どもを育てており、Bさんは独身だとしましょう。この場合、同じ年収でも多くの人が「Aさんの方が世帯人数も多いし、子育てもしているから経済的な負担が大きいだろう」と想像するのではないでしょうか?

このように「経済的な負担が大きい」状況下にある人には「税金を安くするのが公平である」という方針の元、所得控除の制度が設けられているのです。

ただし、この所得控除は、自分で申請をしないと適用されません。あなたが生命保険に入っていても、確定申告の時に生命保険料控除証明書が無ければ控除がされませんのでご注意ください。

では、それぞれの所得控除について順番に解説していきます。

①雑損控除

年内に災害や盗難によって損害が生じた場合、翌年の確定申告で申請すれば所得税が低くなる控除です。

- (損害額)ー(総所得金額等)×10%

- (損害額のうち災害関連支出の金額)-5万円

上記2つの計算式のうち金額の大きい方が適用され、所得から差し引かれます。

②医療費控除

1月1日から12月31日までの間で、一定金額以上の医療費を支払った人が対象です。簡単にいうと「1年で10万円以上の医療費を使った年」が該当します。

(支払った医療費の合計金額-保険金などで補填される金額)-10万円

医療費については、以下2つのポイントを押さえておきましょう。

- 薬局で買った薬なども対象となる

- 納税者本人以外に、家族が支払った医療費も合算できる

「病気やケガを治すために使ったお金」というのが、税務上における医療費の考え方です。

③社会保険料控除

これらに関する支払いは全額、所得控除となります。

- 社会保険料

- 厚生年金

- 雇用保険料

- 国民健康保険料

- 国民年金

- 国民年金基金

フリーターの人は、源泉徴収票の中に「支払った社会保険料」が書かれています。

フリーターの社会保険のついて知りたい方は、こちらの記事も参考にしてください。

④小規模企業共済等掛金控除

これらに関する支払いは全額、所得控除となります。

- 小規模企業共済の掛金

- 個人型年金(iDeCo)の掛金

- 心身障害者扶養共済制度の掛金

職場ではなく個人で証明書を管理している場合は、忘れずに控除申請を行いましょう。

⑤生命保険料控除

これらの保険料を支払っている人は、それぞれ上記の金額が所得控除の対象となります。

- 生命保険料(最大4万円)

- 介護医療保険料(最大4万円)

- 個人年金保険料(最大4万円)

控除額については、毎年10月頃に保険会社から「生命保険料控除証明書」が送られてくるので、こちらを参考にしてください。

⑥地震保険料控除

その名の通り、地震保険に関する支払いがあれば、最大5万円の所得控除が適用されます。こちらも生命保険料控除と同様、毎年10月頃に保険会社から「地震保険料控除証明書」が送られてくるので、参考にしてください。

⑦寄附金控除

国、地方公共団体、公益社団法人、公益財団法人などに寄付をした場合に適用される控除です。

- 特定寄附金の合計額

- 総所得金額の40%相当額

上記2つの計算式のうち、いずれか低い方から2,000円を差し引いた金額が控除されます。

ここには、近年注目を集めている「ふるさと納税」も該当します。ふるさと納税をした人は、納税した自治体から「寄付金受領証明書」が送付されますので保管しておきましょう。

⑧障害者控除

本人、同一生計の配偶者、扶養家族が障害者に該当する場合に適用される控除です。

- 障害者:27万円

- 特別障害者:40万円

- 同居特別障害者:75万円

控除される金額は、障害者の区分によって上記の通りになります。

⑨寡婦控除

以下の条件をすべて満たす場合に該当します。

- 配偶者と離婚・死別している

- 扶養家族がいる

- 合計所得金額が500万円以下

- ひとり親控除に該当しない

すべてに該当する場合は、27万円の所得控除が受けられます。

⑩ひとり親控除

以下の条件をすべて満たす場合に該当します。

- 実質「婚姻関係にあたる人」がいない

- 生計を一にする子どもがいる

- 合計所得金額が500万円以下

すべてに該当する場合は、35万円の所得控除が受けられます。

⑪勤労学生控除

以下の条件をすべて満たす場合に該当します。

- 特定の学校に在籍している

- 勤労による所得がある

- 合計所得金額が75万円以下

- 勤労以外の所得が10万円以下

すべてに該当する場合は、27万円の所得控除が受けられます。

⑫配偶者控除

以下の条件を満たす配偶者がいる場合に該当します。

- 民法の規定による配偶者である(内縁・事実婚は除く)

- 年間所得48万円以下(給与収入のみの場合は103万円以下)

- 本人と同一生計である

- 青色申告の専業従事者として、その年に給与の支払いを1度も受けていない

- 白色申告の専業従事者でない

- 本人の合計所得金額が1,000万円を超えていない

配偶者が上記すべてに該当する場合は、本人の所得金額に応じた控除が受けられます。

⑬配偶者特別控除

以下の条件を満たす配偶者がいる場合に該当します。

- 民法の規定による配偶者である(内縁・事実婚は除く)

- 年間所得48万円超〜133万円以下(給与収入のみの場合は103万円超〜201万円以下)

- 本人と同一生計である

- 青色申告の専業従事者として、その年に給与の支払いを1度も受けていない

- 白色申告の専業従事者でない

- 本人の合計所得金額が1,000万円を超えていない

配偶者が上記すべてに該当する場合は、本人の所得金額に応じた控除(1〜38万円)が受けられます。

⑭扶養控除

以下の条件を満たす扶養親族がいる場合に該当します。

- 年齢が16歳以上

- 年間所得48万円以下(給与収入のみの場合は103万円以下)

- 他の人の扶養親族になっていない

- 本人と生計が一である

- 青色申告の専業従事者または事業専従者でない

配偶者が上記すべてに該当する場合は、扶養親族の区分・年齢・同居状況に応じて控除が受けられます。

フリーターの扶養について知りたい方は、こちらの記事も参考にしてください

⑮基礎控除

年間の合計所得金額が2,500万円以下であれば、誰でも適用される控除です。控除額は所得金額に応じて、以下のように分かれています。

- 2,400万円以下:48万円

- 2,400万円超〜2,450万円以下:32万円

- 2,450万円超〜2,500万円以下:16万円

- 2,500万円超:0円

該当すれば大きく所得税額を減らせるので、あなたに当てはまる控除がないかチェックしておきましょう。

ステップ2:確定申告書の入手と作成

必要書類が準備できたら、確定申告書の作成に入ります。フリーターが確定申告する際に作成するのは、以下の書類です。

- 確定申告書A(収入がアルバイトの給与所得のみの場合)

- 確定申告書B(収入がアルバイトの給与所得+副業で事業所得がある場合)

- 収支内訳書または青色申告決算書(収入がアルバイトの給与所得+副業で事業所得がある場合)

フリーターで、収入がアルバイトのみという人は「確定申告書A」のみを作成すれば問題ありません。確定申告書を作成する際には、以下のものを準備しておきましょう。

- 銀行口座

- マイナンバーの情報

- 源泉徴収票

- ステップ1で準備した必要書類

手書きで書類を作成することもできますが、万が一間違いがあった時に修正手続が煩雑なので、パソコンやスマホからの作成をおすすめします。具体的には以下3つの方法です。

- e-taxで申告する(国税庁のホームページにある「確定申告書作成コーナー」から作成し、電子申告)

- 税務署に郵送する(国税庁のホームページにある「確定申告書作成コーナー」から作成し、印刷)

- 税務署に持参する(国税庁のホームページにある「確定申告書作成コーナー」から作成し、印刷)

基本的には「確定申告書作成コーナー」のサイトに入り、画面に沿って必要情報を入力していけば申告書が完成します。ステップ1で必要書類さえ揃っていればそこまで難しい作業ではありません。一度やってみると「案外簡単にできた」と感じる人も多いでしょう。

e-taxの注意点は、事前の準備が必要なことです。手続き自体はオンラインですべて完結しますが、事前に以下の準備をしておきましょう。

- 利用者識別番号の取得

- 電子証明書の取得

- ICカードリーダー(マイナンバーカードとスマートフォンがあれば不要)

- 申請に使う端末はe-taxが利用できるかの確認

電子証明書はマイナンバーカードでも代用できますが、その場合はマイナンバーカードの読み取りに対応したスマートフォンが必要です。

ステップ3:確定申告の提出

提出方法は先述の通り、以下3パターンです。

- e-taxで申告する

- 税務署に郵送する

- 税務署に持参する

近年は新型コロナウイルス感染症の影響もあり、e-taxまたは郵送での提出が推奨されています。申告書類を郵送または持参する人は、必要書類に不備がないかをよく確認しましょう。不備があると申告が受理されないので、提出期限まで余裕を持って申告することをおすすめします。

また、確定申告の期限は2月16日〜3月15日とお伝えしましたが、ここには申告だけでなく「納税」の期限も含まれます。口座振替やクレジットカード払いの場合は引き落とし日で構いませんが、それ以外の方法で支払う場合は3月15日までに納税を完了させる必要があるのでご注意ください。

まとめ

フリーターでも確定申告が必要になる場合の解説と、申告手続きのステップについて解説しました。特にアルバイトを掛け持ちしている人や、短期的にアルバイト先を転々としているフリーターは、確定申告をしなければなりません。

納税は国民全員に課せられた義務であり、「知らなかった」では済まされない問題です。

- あなた自身は確定申告をしなければならない人か

- 確定申告に必要な書類と方法

これら2点について、あらかじめしっかり確認しておきましょう。

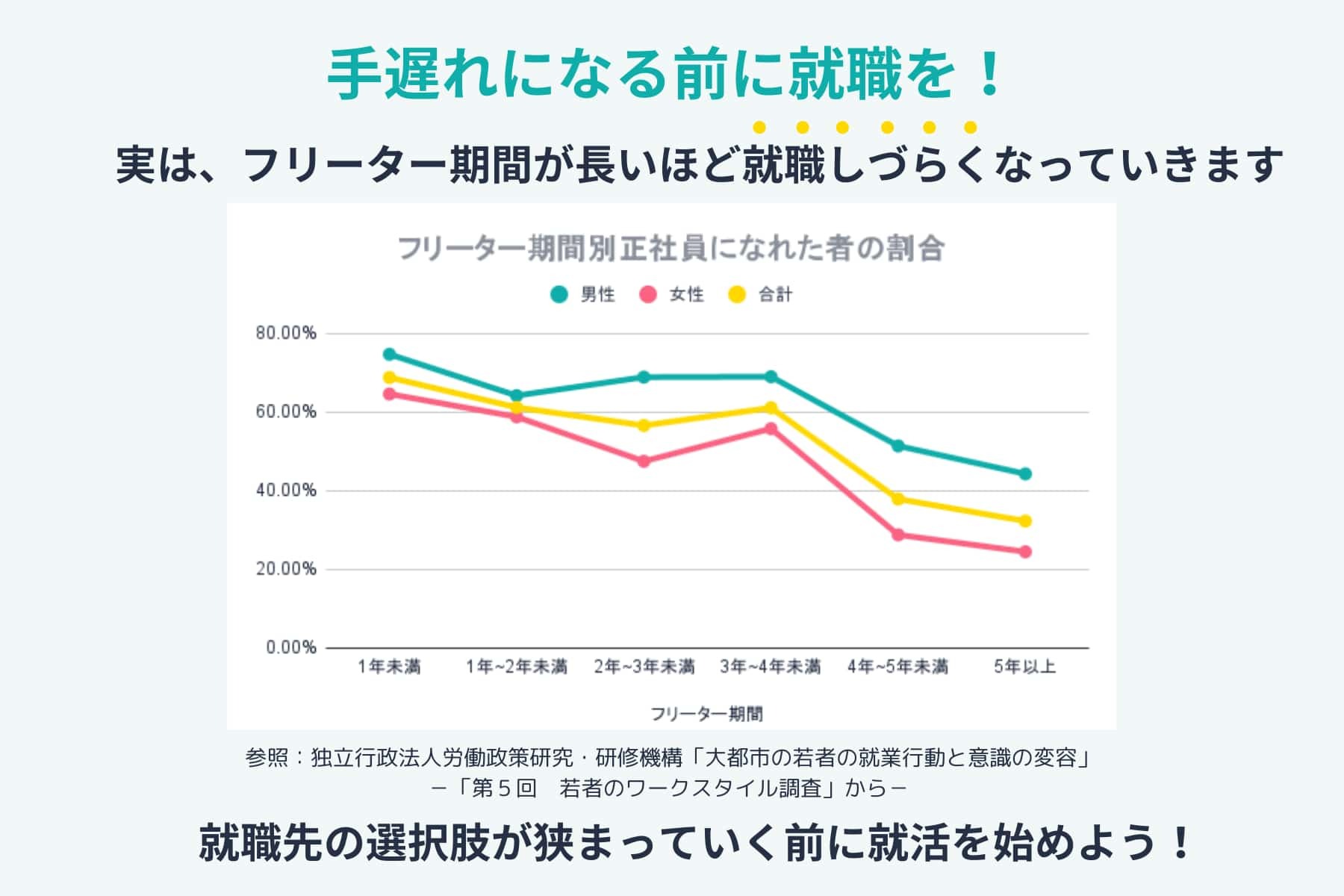

このように、確定申告をしなければならないフリーターは、正社員であれば会社が代行してくれる手続きを自ら行わなければならない場合があります。あらためて「何のためにフリーターをしているのか」を考えてみてください。特別な目的があってフリーターをしている場合は別ですが、特にこだわりがない人は「正社員としての就職」を目指すことも1つの方法です。

「フリーター歴が長く、これといった実績もないため、正社員になれる自信がない…」そう思っている人は、私たちジェイックにご相談ください。私たちが提供している就職支援サービスは、フリーターが正社員として就職するためのサポートを得意としています。これまでに豊富な実績もあり、支援サービスはすべて無料で受けられます。お気軽にご連絡ください。

「フリーター 確定申告」によくある質問

確定申告とは「一年間の所得額から、支払うべき税金額を算出して納税すること」です。

「フリーターで確定申告が必要になる状況」の章をチェックして確定申告が必要だと判明した方は、本記事をご参照ください。具体的な手順をご説明しています。

当社の就職に関するコンテンツの中から、フリーターから正社員への就職活動に不安を感じている方向けに、就活で困りがちなことを解決するための記事をまとめました。