無職でも確定申告は必要?と疑問に思っている方もいらっしゃるでしょう。

ずっと無職で無収入であれば、原則として確定申告の義務はありませんが、無職になったときに確定申告が必要なケースがあります。また、アルバイトを辞めて無職だからと確定申告をしなかった場合、損をすることもあるので注意が必要です。

この記事では、無職でも確定申告が必要なケースや確定申告をした方が良いケースをご紹介し、確定申告の方法について解説します。

この記事の目次

確定申告とは

確定申告とは、毎年1月1日~12月31日までの所得を計算し、原則として翌年の2月16日~3月15日までの期間に、税務署に申告して所得税を納税する手続きのことです。

税金を払いすぎている場合の確定申告は、還付申告という手続きになり、申告によって払いすぎている税金が還付されます。還付申告に該当する場合は、翌年の1月1日から5年間にわたって申告を行うことが可能です。

年末調整との違い

年末調整とは、会社などの給与の支払い者が従業員ごとに、1年間の給与や賞与の支払い額から各種控除額を差し引いて、源泉徴収税額と精算することです。給与や賞与から毎月源泉徴収される所得税は大まかな金額計算されているため、年末、つまり1年間で最後の給与支払い時に精算され、徴収しすぎている場合は還付、足りない場合は追加で徴収されます。

会社員やパート、アルバイトとして働いていて1か所のみから収入を得ている場合は、年末調整で所得税の精算が行われるため、年収2,000万円以上の人を除き確定申告は不要です。

無職の場合で、直近の1月~12月の間に途中退職しているケースでは確定申告の義務はありませんが、申告を行うことで徴収されすぎていた所得税が還付される可能性が高くなります。

ただし、2か所以上で働いていた場合で、源泉徴収をされていないほうの勤務先の給与収入が20万円以上あるケースや、いずれの勤務先でも源泉徴収がされておらず、年間の給与収入が103万円以上あるケースでは、確定申告の義務があります。

また、事業所得や不動産所得などによる副業の収入が20万円を超えていた場合も、確定申告が必要です。

確定申告をしないとどうなる?忘れた場合のペナルティはある?

確定申告の義務があるにもかかわらず、確定申告を忘れていたなど、確定申告の期限(翌年の2月16日~3月15日)までにしなかった場合には、以下のペナルティが課される恐れがあります。

【無申告加算税】

確定申告を忘れた場合(一定の要件に該当する場合を除く)は、納めるべき税額に対して、50万円までは税率15%、50万円を超える部分は税率20%が課される。税務調査前に自主的に申告した場合は5%を減額。

【延滞税】

納期限(確定申告の申告期限)までに納付しなかった場合、納めるべき税額に対して、2カ月以内は原則として年率7.3%、2カ月を超えると原則として年率14.6%が課される。

【重加算税】

意図的に確定申告を怠ったなど悪質なケースで課される。無申告加算税に代えて課される場合は、納めるべき税額に対して税率40%。

無職でも確定申告が必要なケース

無職で収入がない場合には、原則として確定申告の義務はありません。ただし、以下に該当する場合には、確定申告が必要です。

- 給与所得以外の所得がある場合

- 年金を受給している場合

給与所得以外の所得がある場合

無職で給与所得がなくても、給与所得以外の所得がある場合には、確定申告が必要です。ただし、基礎控除(所得額2,400万円以下の場合、48万円)などの所得控除を差し引くと残額が残らない場合など、確定申告が不要なケースもあります。

例えば、無職でも確定申告が必要になるのは、次に挙げる収入による所得です。

- 株式配当金や株式の譲渡益(NISA口座や源泉徴収ありの特定口座を除く)

- FXによる利益

- 家賃収入

- 不動産の売却益

- 競馬の払戻金

- 生命保険の満期保険金

年金を受給している場合

無職であっても公的年金などを受給していて、所得控除を引いて残額がある場合には確定申告が必要です。ただし、公的年金などによる収入が400万円以下であり、全額が源泉徴収の対象となっているケースにおいて、公的年金による雑所得以外の所得が20万円以下の場合は、原則として確定申告は不要となります。

無職でも確定申告を行った方が良いケース

無職であっても確定申告の義務がなくても、所得を申告したほうが良いケースがあります。現在は無職であっても収入に対して税金を納めすぎている場合は、税金が返ってくることがあるからです。

無職でも確定申告を行った方が良いケースとして、次の3つをご紹介します。

- 1年間ずっと無職の場合

- 年間医療費が10万円を超える場合

- ふるさと納税を利用した場合

1年間ずっと無職の場合

1月1日~12月31日までの1年間、無職で収入が全くない場合には、その年に関して申告する所得がなく、源泉徴収されていることも考えにくいため、確定申告を行っても還付される税金はありません。ただし、前年の年度途中で仕事を辞めて確定申告を行っていない場合は還付される可能性があるため、翌年の1月1日から5年間の間に確定申告を行いましょう。

また、住民税や国民健康保険料は前年の所得をもとに算出されます。そのため、前年の年度途中で仕事を辞めた場合には、翌年に確定申告を行うことで各種所得控除が適用されると、住民税や国民健康保険料が安くなる可能性があるのです。

さらに、1年間無職であった翌年も、役所が収入を把握できないことにより、住民税や国民健康保険料が高く算出されるのを防ぐためにも確定申告をすることが望ましいとされています。

年間医療費が10万円を超える場合

給与収入から源泉徴収されていた人が無職になった場合で、働いていた年の年間医療費が一定額を超えているケースでは、確定申告で医療費控除を受けることにより所得税の還付を受けられることがあります。

医療費控除の対象となるのは10万円を超えた金額、あるいは年間の総所得が200万円未満の場合は総所得の5%を超えた額です。ただし、健康保険の高額療養費や出産育児一時金、民間の生命保険の保険金で補填される金額は差し引かれます。

医療費には、病気やケガによる診療費や治療費、入院費、医薬品の購入費用、通院の交通費、歯の治療費、子供の歯列矯正費用、治療のための医療器具、治療のためのマッサージ費用、介護保険の介護費用などが含まれます。妊娠や出産に関わる定期健診や検査のほか、出産費用や入院費用、不妊治療費も対象です。

また、通常の医療費控除以外に、セルフメディケーション税制を選択することもできます。セルフメディケーションとは、健康診断や予防注射といった指定されている一定の取り組みを行っている場合に、対象となるスイッチOTC医薬品の購入額のうち、1万2,000円を超えた額の所得控除を受けられる制度です。

どちらの制度を選択する場合も、生計を一にする配偶者や親族の医療費を合算できます。

ふるさと納税を利用した場合

無職になる前、働いていた年にふるさと納税を行った場合は、確定申告をすることでその年の所得税が還付され、翌年の住民税が安くなる可能性があります。ただし、退職した年の収入が少ない場合には、所得税や翌年の住民税が非課税になる場合があるため、税金の控除を受けられない可能性がある点には注意しましょう。

同様に、無職になって1年間、収入がない年にふるさと納税を行っても、所得税や翌年の住民税は非課税となるため、税金の控除を受けることはできません。

無職で確定申告を行うデメリット

無職で確定申告を行うデメリットは、手間と時間がかかること以外には特にありません。e-Taxを利用すれば、確定申告をインターネット上で済ませることが可能です。基本的には手間と時間がかかること以外は、無職で確定申告を行うのはメリットの方が大きいと言えるでしょう。

確定申告の方法

確定申告を行う方法には、e-Taxを利用する方法のほか、確定申告書の書類を作成して郵送する、または税務署に持ち込む方法があります。

確定申告に必要な書類

確定申告の手続きの際には、主に次に挙げる書類を揃えておく必要があります。

| 概要 | 取得場所 | |

|---|---|---|

| 確定申告書 | ・確定申告書A (給与所得者、年金所得者) ・確定申告書B (事業所得がある場合など) ・申告書第3表 (株式の売買やFX取引、退職所得がある場合) | ・税務署 ・市区町村の役所 ・国税庁のWEBサイト ※「国税庁 確定申告書等作成コーナー」を利用する場合は必要事項を入力して印刷できる ※e-Taxを利用する場合は不要 |

| 給与所得の 源泉徴収票 | 給与収入があった場合 | 退職した企業 |

| 公的年金等の源泉徴収票 | 年金収入がある場合 | 日本年金機構や企業年金の管理者などから郵送 |

| 控除証明書 | 国民健康保険料や国民年金保険料の控除証明書 | 日本年金機構や市区町村から郵送 |

| 生命保険や地震保険の控除証明書 | 保健会社から郵送 | |

| 寄付金受領証明書 | 市区町村から郵送 | |

| 印鑑 | スタンプ式は不可 | |

| 通帳 | 還付金がある場合 | |

| マイナンバーカード | e-Taxを利用する場合 | 申請後、市区町村の役所 |

確定申告の書類の書き方

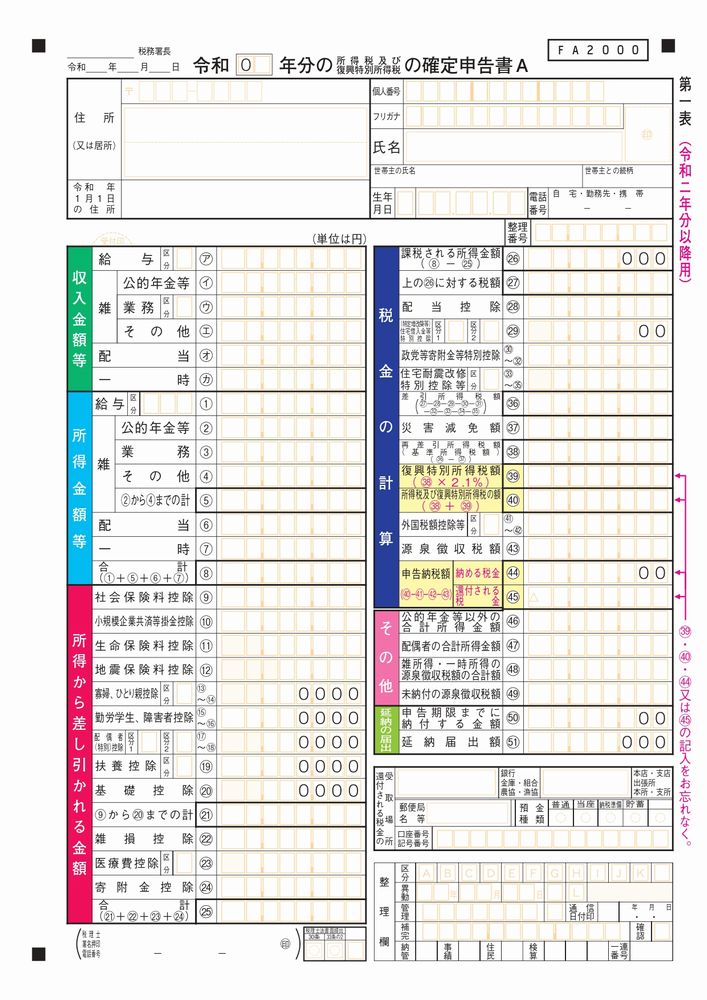

【確定申告書A 第一表】

- 住所や申告する年度分の1月1日の住所、個人番号(マイナンバー)、氏名とフリガナ、生年月日、電話番号をそれぞれの記入欄に記入し、印鑑を押印します。

- 「収入金額等」…「給与」の欄に、源泉徴収票の「支払金額」を記入します。

- 「所得金額」…「給与」の欄に源泉徴収票の「給与所得控除後の金額」を記入します。ほかに所得がなければ、同じ金額を「合計」にも記入します。

- 「所得から差し引かれる金額」…該当する控除の欄に記入。「社会保険料控除」には「社会保険料の金額」のほか、国民年金保険料や国民健康保険料を支払っている場合は国民健康保険料や国民年金保険料の控除証明書をもとに、その金額を足して記入します。

「生命保険料控除」や「地震保険料控除」は上限が決められています。「配偶者控除」や「配偶者特別控除」は納税者や配偶者の所得の上限が決められています。「基礎控除」は所得が所得額2,400万円以下の場合、48万円と記入し、「⑥~⑮までの合計」に⑥~⑮までの合計を記入。「医療費控除」や「寄付金控除」が該当する場合は計算して記入し、「所得から差し引かれる額」の「合計」を算出します。

- 「税金の計算」…「課税される所得金額」に「所得金額」の「合計」から「所得から差し引かれる額」の「合計」を引いた額を記入。「課税される所得金額」に所得税率をかけて、「㉒上の21に対する税額」へ記入します。1,000円未満の端数は切り捨てです。

㉓~㉛、㉝で該当するものがなければ、「差引控除額」と「再差引控除額」はいずれも「㉒上の21に対する税額」と同じ金額を記入。「復興特別所得税額」を計算して記入し、「再差引控除額」と合計した金額を「所得税及び復興特別所得税の額」に記載しましょう。

「所得税及び復興特別所得税の源泉徴収額」に源泉徴収票の「源泉徴収税額」を記入。「所得税及び復興特別所得税の申告納税額」は、「所得税及び復興特別所得税の額」から「所得税及び復興特別所得税の源泉徴収額」を引いて、マイナスになった場合は「納める税金」、プラスになった場合には「還付される税金」に記入します。還付される場合は「還付される税金の受取場所」の記入も必要です。

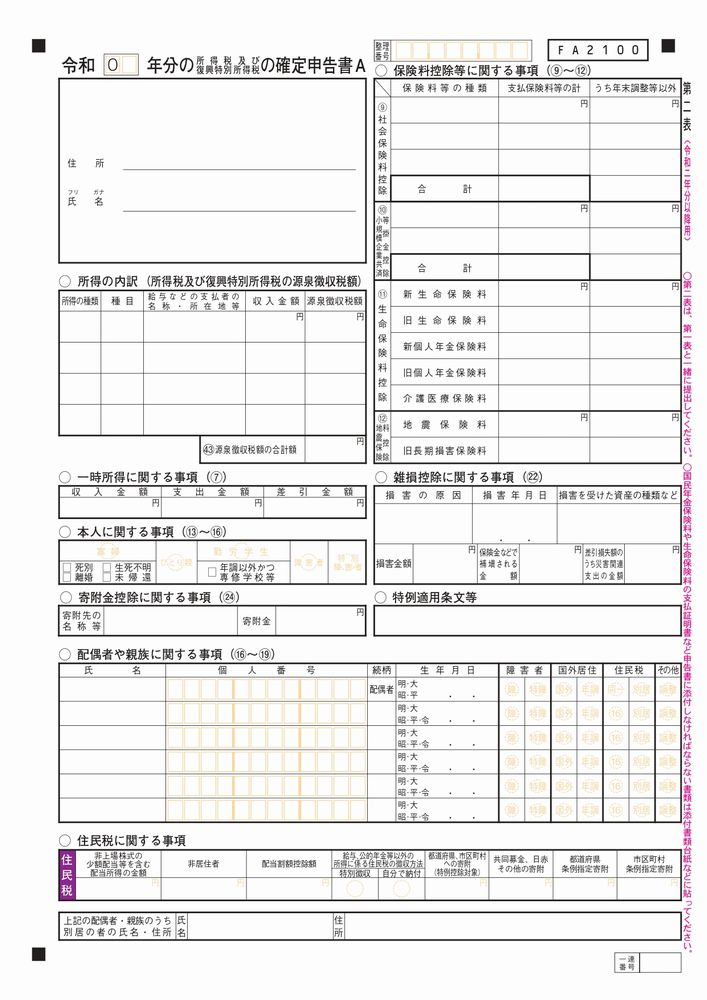

【確定申告書A 第二表】

- 住所と氏名、フリガナを記入します。

- 所得の内訳…「所得の種類」は給与、「種目、所得の生ずる場所又は給与の支払い者の氏名・名称」は給料と勤務していた会社の名称を記入します。「収入金額」は源泉徴収票の「支払金額」、「所得税及び復興特別所得税の源泉徴収額」は源泉徴収票の「源泉徴収額」です。「所得税及び復興特別所得税の源泉徴収額の合計金額」を記入します。

- 所得から差し引かれる額に関する事項

〈社会保険料控除〉「社会保険の種類」には源泉徴収票の通りと記入し、源泉徴収票の「社会保険料等の金額」を記入します。このほかに、国民年金保険料や国民健康保険料を支払っていれば記入し、合計金額を記載しましょう。〈生命保険料控除〉や〈地震保険料控除〉の欄も、該当する場合は記入します。

- 〈配偶者控除〉や〈配偶者特別控除〉、〈医療費控除〉、〈寄付控除〉などに該当する場合は、所定の欄に記入します。

確定申告の期限はいつまで?

確定申告は原則として、翌年の2月16日~3月15日の間に申告を行います。申告期限が土日祝日に該当する場合は、翌平日が申告期限です。ただし、還付申告の場合は、翌年の1月1日から5年間申告を行うことができます。

確定申告の手順

確定申告は次の手順で行うとスムーズです。

- 確定申告に必要な書類の準備

- 確定申告書の準備

- 付表や計算書などの準備(事業所得や不動産所得がある場合、医療費控除を申告する場合など)

- 確定申告書の作成

- 確定申告書の提出

- 所得税の納税または還付

【提出方法】

- e-tax

専用サイトからの電子申告による方法で、パソコンからの申告はカードリーダーとマイナンバーカードが必要です。

- 税務署へ持参

住所地などを管轄する税務署に持参する方法。税務署の収受日付のある控えが必要な場合はコピーも合わせて持参するようにします。

- 税務署へ郵送

住所地などを管轄する税務署に郵送する方法で、郵便局の通信日付印(消印)が押された日が、提出日とされます。控えが必要な場合は、申告書のコピーと切手を貼付して宛名を記入した返信用封筒を同封します。

まとめ

無職の場合は確定申告を行わなくてもよいのでは?と思いがちですが、確定申告が必要なケースや確定申告をした方がよいケースもあるので知っておくことが大切です。確定申告の義務はありませんが、年度の途中で退職をしている場合は所得税の還付を受けられる可能性があります。確定申告を行うことによるデメリットはほとんどありませんので、仕事を辞めて無職になった場合でも、しっかり確定申告を行いましょう。

無職の健康保険について詳しく知りたい方は、以下の記事もぜひ参考にしてください。